你以為賺錢才是難事,其實報稅才是真正的技術活。尤其是碰到「資本利得」這類投資賺錢的收入項目,不僅要搞清楚怎麼算、何時交、交多少,還得留神加拿大即將上路的新稅改,否則一不小心就可能多交幾千刀,白白把賺來的錢又還了回去。

別慌,這篇iTalkBB精英精心總結的加拿大資本得利稅攻略,將帶你從零理清什麼是資本利得、稅務局怎麼算這筆賬、2026年新政策有哪些大動作,以及你該如何應對,甚至還有實戰案例幫你手把手算出自己可能要繳多少稅。不管你是房產投資者、股票玩家,還是加密貨幣持有者,都能在這篇裡找到對自己有用的資訊。請趕緊一鍵三連起來!

目錄

1.2026加拿大資本利得稅新政

2.什麼是加拿大資本利得稅?

3.加拿大資本利得稅計算

4.加拿大資本利得稅常見問題與專家建議

總結

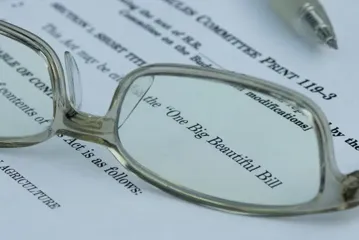

1. 2026加拿大資本利得稅新政

原定於2024年實施的資本利得稅改革,現已正式延至2026年1月1日。本次稅改引發廣泛關注,不僅提高了資本利得的應稅比例,也調整了多項關鍵稅收優惠政策,直接影響個人投資者、企業主以及創業者的資產管理與報稅策略。本文將全面解析新政核心要點及其潛在影響,並提供實用的稅務規劃建議。

1.1 加拿大資本利得稅稅改延至2026年

聯邦政府將資本利得稅新政的實施時間從原定的2024年中推遲至2026年1月1日,為納稅人預留了關鍵的兩年籌備期。稅改核心為:將資本利得應稅比例從現行的50%提升至67%。這意味著,同樣的資本利得在未來將產生更高的稅務義務。

1.2 加拿大資本利得稅應稅比例上調至67%

根據新政,2026年起:

-

企業與信託機構的全部資本利得將以67%應稅比例計算;

-

個人投資者在一個納稅年度內實現的前$250,000資本利得仍按50%比例徵稅;

-

超出$250,000部分將以67%比例計入應稅所得。

這對高淨值人士、出售第二套房產或大量股票的投資者,以及依賴資產交易獲利的公司帶來顯著影響。以$400,000資本利得為例,以新政的資本利得稅計算,應稅所得將比現行政策下增加$17,500左右(假設邊際稅率不變)。

1.3 三項關鍵稅務優惠政策同步調整

為緩解稅負上升壓力,聯邦政府同步更新了多項稅收獎勵與免稅額度:

-

終身資本利得免稅額(LCGE)上調至$1.25 million,適用於合格的加拿大控股私營公司股份、小型農場和漁業資產。

-

新增$250,000年度優惠區間,允許個人每年享有較低應稅比例(50%)的資本利得額度;超出部分則適用67%。

-

全新創業者稅務獎勵計畫(Canadian Entrepreneurs' Incentive),針對持股滿5年、從事特定高成長產業的創業者,最高可享$2 million額外減稅空間,與LCGE可同時使用。

1.4 如何規劃稅務應對?

2026年起的稅負變動對資產出售時機、投資結構甚至商業架構都將產生連鎖反應。建議投資者從以下幾個方向進行準備:

-

重新評估資產出售計劃,若已產生高額未實現利得,盡可能考慮在2025年底前實現,以鎖定現行較低的應稅比例。

-

分散出售時間,將大額資產的處置拆分至多個課稅年度,控制在$250,000優惠區間以內。

-

企業與家族信託持有者可考慮設立新的法人架構、利用稅務遞延工具等方式優化整體納稅負擔。

-

創業者和企業主應主動了解CEI和LCGE政策變化,確保未來股份轉讓或融資退出環節的稅務效率最大化。

如果你正計劃出售資產、進行股權轉讓或面臨複雜的資本利得申報問題,建議儘早進行稅務優化,合理安排資產結構與時間節點。在保單變化的窗口期內,專業的稅務規劃可以幫助你合法減輕稅負,避免不必要的損失。

歡迎參觀iTalkBB精英會計相關頁面,我們為讀者彙整了多位經驗豐富、口碑良好的註冊會計師和稅務顧問聯絡方式,涵蓋個人報稅、企業稅務規劃、海外資產申報等各類需求,助你安心應對2026年新政。

2. 什麼是加拿大資本利得稅?

2.1 什麼是加拿大資本利得?

資本利得(Capital Gains)是指你出售資產時所獲得的利潤:即賣出價格減去原始購買成本(本金)。

給資本利得稅計算舉個簡單例子:你5年前用$10,000買入一隻股票,今年以$18,000賣出,那你就產生了$8,000的資本利得。

但要注意,加拿大隻對「已實現」的資本利得徵稅。如果你只是持有資產未出售,即便它升值了,也屬於「未實現」的資本利得,不需要繳稅。

2.2 為什麼要徵加拿大收資本利得稅?

資本利得稅的本質,是對投資收益進行徵稅,以確保稅務公平性。無論你是透過工資賺錢還是靠資產增值獲利,政府都認為這是一種“收入”,因此需要納稅。這種稅制也鼓勵合理配置資產,防止過度投機和財富過度集中,有助於財政收入和經濟調節。

2.3 加拿大資本利得稅的核心機制

加拿大目前對資本利得實施部分應稅制度:

-

50%應稅(2024年前,2025年起可能調整為66.7%,具體以當年政策為準)

-

應稅部分納入你的個人所得,以邊際稅率徵收

資本利得稅計算計算舉例:你在一年中賺取$20,000資本利得,有$10,000被計為應稅收入。如果你所在省份的邊際稅率為30%,你將為這部分利得繳稅$3,000。

簡化理解:你賺了20,000,可能要繳3,000~5,000稅(取決於個人整體收入和所在省稅率)。

2.4 加拿大資本利得稅適用於哪些常見的投資資產?

加拿大資本利得稅不限於股票交易,也適用於多種投資資產,包括:

-

股票、ETF、基金

-

房地產(非主要自住)

-

加密貨幣(比特幣、以太幣等)

-

收藏品(藝術品、古董)

-

商業資產(公司股權、設備等)

注意:自住房屋若符合主要住宅免稅條件,可不繳納資本利得稅;但出租物業或第二套房屋則需繳稅。

2.5 投資人類型對照:你可能在哪些場景中面臨資本利得稅?

-

上班族:主要透過銀行理財、RRSP/TFSA帳戶投資ETF或股票。如果在非註冊帳戶買賣,賣出時可能產生資本利得。

-

自僱人士/ 小企業主: 有時會透過公司持股、商業資產增值獲取利潤,出售公司、設備或資產時常涉及資本利得。

-

退休人士:長期投資者在退休期間出售持有多年的資產(如房產或股票),實現利得,面臨稅務處理時需格外關注遞延機製或分批出售的策略。

3. 加拿大資本利得稅計算

3.1 加拿大資本利得稅計算公式

資本利得的計算基本公式是:資本利得= 處分收入(Proceeds of Disposition)

– 調整後成本基礎(Adjusted Cost Base, ACB)

– 處置費用(Expenses of Disposition)

處置收入是你賣出資產時所獲得的總金額。調整後成本基礎(ACB)是你購買該資產的成本,包括交易費或後續調整,如加購、再投資等。處置費用包括賣出時發生的佣金、公證費或平台手續費等,這些都可以從總收入中扣除。

例如,如果你以5萬元購入一套房產,進行過1萬元裝修,最終以10萬元賣出,扣除1萬元佣金後,你的淨資本利得為3萬元。這個差額將作為你報稅時的基礎。

3.2 多次購入、贈與資產時如何處理成本計算

若你多次以不同價格購買相同資產,如股票,需計算加權平均成本來決定單位ACB。例如,第一次購入100股,每股20元,第二次再購入100股,每股30元,則ACB是25元/股。之後如果賣出部分股票,就依照這個平均成本來計算利得。

如果資產是透過贈與或繼承來獲得,通常以當時的市場價格作為新的成本基礎。若配偶之間轉讓資產,也可能涉及稅務遞延的特殊處理。

3.3 應稅利得如何納入報稅系統

加拿大目前對資本利得僅部分課稅。 2025年及以前,50%的利得計入個人應稅所得;自2026年起,個人每年資本利得在25萬加元以內仍以50%計算,超出部分則以67%計算。企業和信託機構則全面適用67%的應稅比例。

應稅部分將併入你的個人總收入,並適用你所在省份的邊際稅率。報稅時需在T1表格的Schedule 3中申報相關信息,詳細列明每項資產的購入與出售時間、金額、成本基礎和最終利得。

3.4 不同類型資產的計算注意事項

股票、基金交易相對頻繁,需保留完整記錄,注意分紅再投資是否影響ACB;房地產交易中,若是主要自住房通常可享受免稅優惠,出租房或第二套房則需照常申報,並可扣除與出售相關的支出;加密貨幣在稅務上被視為資產,其出售或兌換都可能觸發資本利得,必須保留每筆審計交易的詳細記錄以備審計。

3.5 實際案例解析:出租房產的資本利得計算

林女士於2015年以40萬元購入出租房產,2026年以70萬元賣出。在持有期間,她投入3萬元進行裝修,並支付2萬元的出售佣金。她的調整後成本基礎為43萬元,扣除處分費用後,資本利得為25萬元。由於該利得恰好位於25萬元以內,仍以50%的比例計稅,應稅所得為12.5萬元。如果她所在省份的邊際稅率為35%,則她需為此部分繳稅約43750元。

4. 加拿大資本利得稅常見問題與專家建議

4.1 加拿大賣房一定免稅嗎?

並不一定。加拿大的主要住宅(Principal Residence)在出售時可能享受全額資本利得免稅待遇,但必須滿足若干條件,包括:該房產在你擁有期間是你或你的家庭主要居住的住所、每年僅可指定一套住宅作為免稅對像等。如果該房產曾部分時間出租,或您擁有多套住宅並頻繁買賣,則需謹慎處理,可能只享有部分免稅或完全不免稅。

4.2 出現虧損還能抵稅嗎?

可以。資本虧損(Capital Loss)可以用來抵銷當年的資本利得。若當年無足夠利得可抵消,虧損可向前追溯三年抵前期利得,或向後結轉無限期用於抵未來利得。關鍵在於準確申報並保留交易證明,避免被稅務機關質疑為「非真實交易」或「個人使用資產」損失。

4.3 2026年新政下,有哪些特別需要注意的事項?

最重要的變化是應稅比例的調整以及新設的25萬元低稅率門檻。個人納稅人需要特別注意年度資本利得是否超出此門檻,否則將面臨更高的邊際稅率。此外,如果你正在考慮出售公司股份、出租房產或其他大額資產,是否在2025年底前完成交易,將直接影響你應繳稅款。

企業和高淨值人士也應關注新政對公司結構、股權轉讓及長期投資計畫的影響,可能需要重構部分持股方式或考慮使用信託、家庭控股公司等工具進行稅務優化。

4.4 什麼時候該尋求專業的稅務顧問協助?

當你面臨以下情況時,強烈建議諮詢持牌稅務專家或註冊會計師:

-

準備出售房產、企業或其他大額資產;

-

資產歷史複雜(如多次買進、海外資產、贈與等);

-

面臨跨國稅務申報(如擁有海外房產、投資或收入);

-

想要提前規劃退休資產變現,最大限度降低稅負;

-

企業主希望在出售股份或傳承資產時合法節稅。

稅務顧問不僅能幫助你理解複雜規則,還能為你制定個人化的節稅策略,防止因為不了解政策而多繳稅或錯失減免機會。

如果你希望更有系統地掌握加拿大個人報稅的相關知識,不僅是加拿大資本利得稅,還包括T4報稅、退稅技巧、RRSP與TFSA的運用、家庭稅務優化等實用內容,歡迎閱讀iTalkBB精英專題文章《2025加拿大個人報稅指南:高效抵稅、新政解讀! 》。這篇文章將帶你全面了解2025報稅季的最新政策變化,結合真實案例、表格說明與節稅建議,幫助你合理規劃收入,合法減少稅負,不錯過任何一個報稅細節。

總結

熟悉這份加拿大資本利得稅攻略,學習資本利得稅計算,不僅是為了報稅時少犯錯,更是為了在資產規劃中多一份主動權。無論你是即將出售房產的家庭,還是有長期投資計畫的個人,掌握這些基礎知識,都能幫助你在政策改變前後做出更穩健的財務決策。尤其是在2026年稅改正式落實之前,合理安排資產處置時機、控制應稅額度,可能為你節省數千甚至上萬加元。

需要特別提醒的是,在加拿大,逃稅或故意隱瞞資本利得屬於嚴重違法行為,一旦被稅務局查出,後果可能不僅是補稅和罰款,更可能涉及刑事責任。因此,與其試圖“鑽空子”,不如找一個可靠的註冊會計師或稅務顧問,幫助你合法合規地進行稅務規劃。 iTalkBB菁英已為讀者彙整了值得信賴的專業資源,歡迎造訪我們的會計服務相關頁面,讓專業的人為你把關每一筆重要資產的申報與安排。

3.5k閱讀

3.5k閱讀