美国报税季总是让人焦头烂额,尤其是第一次报税的新移民更会觉得无从下手。的确,美国的税务体系非常复杂,而且税法也经常发生变化,这使得报税成为许多人头疼的问题之一。本文将化繁为简,全面介绍美国个人所得税结构、常见报税表格、报税退税流程等基础知识,帮助大家迅速了解美国报税退税,找到最适合自己的报税方案。

1. 美国个人所得税的组成

a. 联邦税(Federal Tax)

● 邦税,也称为联邦所得税(Federal Income Tax),是由美国联邦政府征收的一种税款。它是根据联邦税法规定,对个人和企业的所得利润征收的税款。个人所得税是联邦税的主要组成部分之一,它是根据个人的总收入和适用的税率表来计算的。此外,联邦税还包括其他形式的税款,如资本利得税、遗产税、礼品税等。

● 国税局也为2024年设立了新的税级。

● 美国联邦所得税法目前有七种税率,包括10%、12%、22%、24%、32%、35%和37%。每种税率适用于一定范围的应纳税收入,也就是税级。

● 在2024纳税年度,这七种税率将分别适用于以下新的所得税税级:

10%: 收入不超过11,600美元(夫妻共同申报者为不超过23,200美元)

12%:收入超过11,600美元(夫妻共同申报者为超过23,200美元)

22%:收入超过47,150美元(夫妻共同申报者为超过94,300美元)

24%:收入超过100,525美元(夫妻共同申报者为超过201,050美元)

32%:收入超过191,950美元(夫妻共同申报者为超过383,900美元)

5%:收入超过243,725美元(夫妻共同申报者为超过487,450美元)

37%:收入超过609,350美元(夫妻共同申报者为超过731,200美元)。

b. 州税及地方税(State and Local Taxes)

州税和地方税是美国各州和地方政府征收的税款,用于支持各州和地方政府的运作和服务。州税包括个人所得税、销售税、财产税、企业所得税等,而地方税包括地方所得税、财产税、销售税等。这些税款的种类和税率、税收、抵免和优惠也不近相同,

需要根据当地的税法规定履行相应的税务义务。

c. 免税州

在美国,虽然大多数州都征收各种形式的税款,但有一些州不征收个人所得税。这些州通常会通过其他方式来筹集财政收入,如销售税、财产税、企业税等。以下是不征收个人所得税的一些州:

1. 阿拉斯加(Alaska):阿拉斯加州不对个人所得征收州税,但可能会对企业所得、财产和销售等进行征税。

2. 佛罗里达(Florida):佛罗里达州不征收个人所得税,但会通过销售税和财产税等方式筹集财政收入。

3. 南达科他(South Dakota):南达科他州也不对个人所得征收州税,但仍可能会有其他税种,如销售税和财产税。

4. 内华达(Nevada):内华达州不对个人所得征收州税,而是主要通过赌博税和销售税等方式筹集财政收入。

5. 德克萨斯(Texas):德克萨斯州不征收个人所得税,但会通过销售税和财产税等方式进行财政收入。

6. 华盛顿州(Washington):华盛顿州不对个人所得征收州税,但可能会通过其他税种如销售税来筹集财政收入。

7. 怀俄明(Wyoming):怀俄明州不征收个人所得税,但可能会通过其他税种如销售税和财产税来筹集财政收入。

虽然这些州不对个人所得征收州税,但它们可能仍然会有其他税种,以及其他收费和费用来支持州政府的运作和服务。因此,即使在这些州,纳税人仍然需要留意其他形式的税收和相关规定。

2. 选择适合自己的报税方式

a. 报税时间

报税时间对于每个美国纳税人来说都是非常重要的。以下是关于美国报税时间的一些重要信息:

1. 税务年度:美国的税务年度通常是从每年的1月1日至12月31日。在这一年度内,个人和企业的收入、支出和其他财务交易都将被纳入报税范围。

2. 报税截止日期:一般而言,美国的联邦税务报税截止日期通常是每年的4月15日。这意味着纳税人需要在这个日期之前提交他们的联邦所得税申报表格和支付任何应缴的税款。然而,如果4月15日是周末或节假日,报税截止日期可能会顺延至下一个工作日。

虽然联邦所得税的税务年度和报税期限是统一的,但州税务年度和报税期限可能会有所不同。一些州可能与联邦保持一致,而其他州可能有自己独立的税务年度和报税期限。

3. 延期报税:在某些情况下,纳税人可以申请延期报税,以延长提交报税表格的时间。联邦税务局通常会批准延期报税的申请,将报税截止日期推迟至10月15日。然而,需要注意的是,即使申请延期,纳税人仍然需要在4月15日前支付任何应缴的税款,否则可能会面临罚款和利息。

4. 缴纳税款:无论是否申请了延期报税,纳税人都需要在报税截止日期之前缴纳任何应缴的税款。如果不能在截止日期前支付全部税款,可以考虑缴纳部分税款或与联邦税务局协商安排分期付款。

选择自己报税可以节省费用,并让您更好地了解自己的财务状况。但是,如果您的税务情况比较复杂,比如有多项收入来源、投资、房地产交易或者经营小型企业,那么在iTalkBB精英上雇佣专业的CPA或选择税务服务公司可能会更为合适。这些专业人士可以帮助确保您的税务申报准确无误,并且能够充分利用各种税收减免和抵免,最大化您的退税金额。下面将介绍不同报税的方法,大家可以根据自己的需求理性的选择最适合自己的方案。

b. 自己报税

1.1 官方税务机构网站:

● 例如IRS网站(美国国内税务局网站),提供了广泛的税务信息和工具,包括税表、表格、指南等。预扣税估算器 | Internal Revenue Service (irs.gov)

● 官方网站通常提供的工具和信息更全面,但可能相对复杂,需要用户具备一定的税务知识。

● 用户通常需要自行填写纸质或电子税表,并按照指引进行提交。

● 其缺点是对于新移民的朋友来说可能会有些繁琐。

适合人群:

1. 报税内容比较少与简单

2. 预算有限,不希望花额外金额在报税

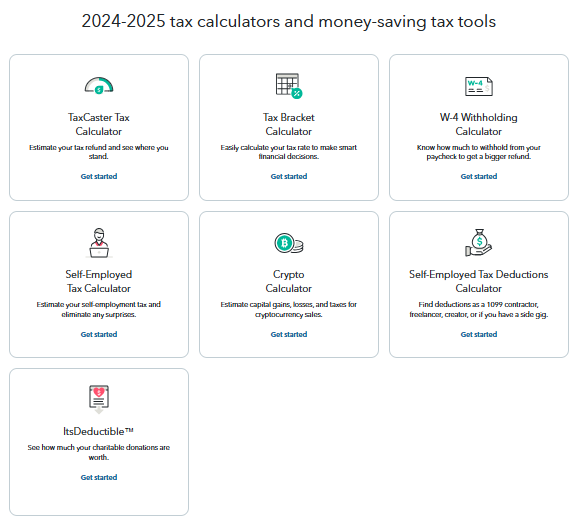

1.2 在线报税服务网站:

在美国有软件或者网站可以帮助用户提供报税服务,

● TurboTax:TurboTax是最受欢迎的在线报税服务之一,提供多个不同版本,包括免费版、标准版、高级版等。价格因版本和功能而有所不同,但通常从免费版开始,然后根据需要选择付费版。费用可能在30美元至200美元之间不等。

● H&R Block:H&R Block是另一个广受欢迎的在线报税服务提供商,也提供多个不同的版本,包括免费版、基本版、高级版等。价格也因版本和功能而有所不同,但通常在30美元至100美元之间。

● TaxAct:TaxAct提供多个版本,包括免费版、基本版、高级版等。其价格通常在15美元至100美元之间。

● FreeTaxUSA:FreeTaxUSA提供一个免费版本,并且对联邦税务申报免费,但可能会对州税务申报收取额外费用。

这些价格和服务可能会根据年份和市场竞争情况有所变化,因此建议在选择报税服务网站时仔细比较各个选项,并考虑个人的税务情况和需求。

适用人群:

● 个人纳税人:包括雇员、自雇人士和一般纳税人。

● 小型企业业主。

● 预算有限的人群。

c. CPA报税:why & how

如果账务相较复杂,可以寻找和委托注册会计师(CPA)进行报税

● 首先,需要确定自己的税务需求。这可能包括个人所得税、企业税务、投资税务等方面的需求。清晰地了解你需要CPA帮助的领域会有助于找到合适的专业人士。

● 你可以通过多种途径来寻找CPA

○ 在线搜索:通过搜索引擎或专业平台(如iTalkBB精英)寻找附近的CPA,并查看他们的资质和专业背景。

适用CPA的人群:

● 复杂税务情况的人群:如果个人或企业的税务情况比较复杂,涉及到多个收入来源、投资、房地产或跨国税务等,那么寻求专业的会计师或税务顾问的帮助可能更为合适。

● 需要专业建议的人群:与在线报税服务网站相比,CPA可以提供更深入、更个性化的税务建议和规划,帮助客户最大程度地减少税务负担。

● 企业主:对于企业主而言,特别是中小型企业,CPA可以提供更全面的会计和税务服务,帮助他们管理企业财务、制定税务策略,并确保遵守税务法规。新移民的朋友也可以申请LLC与CCrop进行避税。

3. 适用的税收抵免

在美国,税率是分级的,意味着不同的收入水平对应不同的税率。通常情况下,低收入人群会有较低的税率,而高收入人群则会有较高的税率。此外,美国还有一些税收优惠和减免措施,可以帮助低收入人群减少应缴税款。

具体来说,常见的税收抵免和优惠:

1. 低收入人群:通常指的是收入较低的个人或家庭,其收入可能不足以支付很多所得税。

2. Earned Income Tax Credit (EITC,工作收入税收抵免)

3. Child Tax Credit (CTC,子女税收抵免)

4. Child and Dependent Care Credit (CDCC,子女和受抚养者护理税收抵免)

关于美国的税收抵免和优惠,我们将在下一篇文章中详细说明。

4. 常见的收入类型与税表

退税表格:

1. Form 1040

针对联邦税的个人所得税退税表格。以下是一些常见的收类型对应的部分:

● Schedule C:适用于个体经营者、独立承包商等自雇人士,用于报告自雇所得。

● Schedule D:用于报告资本利得和损失,如股票、房地产等资产的买卖所得。

● Schedule E:用于报告房地产租金收入、合伙企业收入等。

● Schedule 1:附表,用于报告额外的收入和调整,如退休收入、失业收入等。

2. Form 1099

用于报告各种类型的非工资收入,例如股息、利息、退休金、社会安全金等。根据具体类型不同,有不同的1099表格,如1099-DIV(股息收入)、1099-INT(利息收入)、1099-R(退休金收入)等。

3. Form W-2

用于报告工资和薪水收入,由雇主向雇员发放,其中包括工资、奖金、福利等。

4. Form W-3

● Form W-3是W-2表的概括表格,用于向美国国内税务局(IRS)报告雇员工资和薪水的总和,以及向社会安全管理局(SSA)报告社会安全税和医疗保险税的总和。

● 通常由雇主填写并提交给IRS和SSA,作为W-2表的附属文件。

5. Form W-8

● Form W-8是用于非美国居民或外国实体的表格,用于声明其在美国的非居民身份,以减免或豁免美国税务。

● 有几种不同类型的W-8表格,如W-8BEN、W-8BEN-E、W-8ECI等,具体取决于申请人的身份和所得类型。

● W-8表格通常由外国人或外国实体填写,以便在与美国有业务往来但不符合美国税务居民标准的情况下减免或豁免美国税收。

6. Form W-9

● Form W-9是请求纳税人识别号和认证的表格,用于收集受雇人的信息,例如独立承包商或其他供应商。

● 当雇主需要报告向受雇人支付的收入时,他们通常会要求受雇人填写W-9表格,以便在年底发放1099表格。

● W-9表格包括个人或实体的名称、地址、纳税人识别号(TIN)等信息。

需要注意的是,不是所有的收入都需要缴纳税款。例如,某些国家或地区规定的免税收入、特定类型的退休金或福利、以及一些贫困补助金可能不需要缴纳税款。此外,一些收入可能是部分免税或有特殊的税收优惠政策,需要根据具体情况进行申报和处理。

小结

在美国,报税可能是许多人感到头疼的问题,但通过了解基本的税务概念和报税流程,并寻找合适的税务专业人士的帮助,你可以有效地管理自己的税务事务。

最后,如果你在报税过程中遇到困难或有任何疑问,不要犹豫,寻求专业的税务建议和帮助。iTalkBB精英致力于为大家寻找,优秀且经验丰富的注册会计师(CPA)可以为你提供定制的税务策略和专业的建议,帮助你最大程度地减少税务负担,并确保你的税务合规性。

6.6k阅读

6.6k阅读